金融緩和と国債の関係が招く海外との金利差拡大と円安 今後どうなる円相場

- 2022/10/12

- 雑談

記事編集日 2022.10.21

今年に入って日本円がアメリカドルに対して30円も下がりました。

これはドル/円の月足ですが、今年の1月は1ドルが115円くらいだったのが10月までに145円くらいになり、30円下がったのが分かります。30/115≒0.26ですので、円の価値がドルに対して1/4も下がってしまったのです。いわゆる円安ドル高というやつです。

これですと輸出企業は海外で製品を売り外貨を獲得しますので、円に換算した時為替差分利益が上乗せされます。しかし輸入物に対しては外貨で支払うため、円に換算した時為替差分多く支払わねばなりません。特にエネルギーに関しては日本は海外に頼り切っていますので、その価格は高騰しており、原料費の高騰と相まって、今日本では物価高に見舞われています。

今回はなぜ今年に入ってこのような現象が起こってしまったのかを説明し、今後どうなっていくと予想されるのかを書きたいと思います。

アメリカのインフレと金融引き締め

金融緩和を続ける日本

日銀の国債保有率と金利を引き上げれない本当の理由

世界各国の債務状況を日本と比較してみる

それでも日本が財政破綻しない理由

政府の為替介入とその効果

今後ドル円相場はどのようになることが予想されるのか

為替、株式、債券の三大市場は互いに連動し合っている

一カ月半で辞任を表明したトラス首相

政府と日銀は何をするべきなのか

アメリカのインフレと金融引き締め

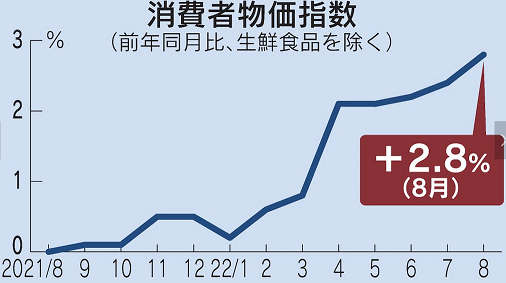

アメリカでは去年から新型コロナが原因によるインフレ(需要>供給の結果、物の価値が上がり物価が上がる現象)に見舞われていましたが、今年に入ってロシアのウクライナ侵攻を受け更に加速しました。今年8月の消費者物価指数は去年の8月と比べて8.3%も増加しています。(内訳は前年度に比べてガソリン価格が25.6%増、食品は11.4%増です。特に食品は1979年以来の高い水準です。)ガソリンは満タンにしたら100ドル(14,000円)も取られ、マクドナルドで食事をしたら20ドル(2800円)もかかるようです。

なぜこんな風になってしまったのかと言いますと、まずは去年新型コロナによる経済活動の停滞からの解放にあります。今までの鬱憤を晴らすかのように、一昨年ほとんど消費できなかった分も消費してやろうと、経済活動が活発化し、景気が良くなり過ぎたことにあります。こうなると供給が需要に追い付かなくなり、物価は上がります。また新型コロナによる中高年層の団塊早期退職による人手不足も、物流を滞らせる原因になり、物価を押し上げる原因になりました。アメリカのトラックの運転手は8万人不足していると言われ、年収が4万ドルから7万ドルに跳ね上がり、それでも足りなく初年度から11万ドル(約1400万円)も払うところもあるそうです。

これに追い打ちをかけたのがロシアによるウクライナ侵攻で、約30カ国が食料やエネルギーの輸出を制限し、また物資の流通も滞ることとなりました。また中国のゼロコロナ政策も物資の流通を大きく停滞させています。こうなると原料は高騰し、物価は上がることとなります。

こうなるとFRB(米連邦準備理事会)はインフレを抑えるため、金融引き締めに舵を取ります。これは政策金利を引き上げるということで、お金を借りる側としては負担が重くなり、企業も借りにくくなるため、景気が冷え込む方向に向かいます。そしてインフレ抑制に働きかけます。

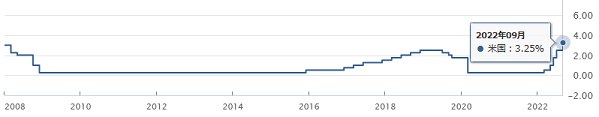

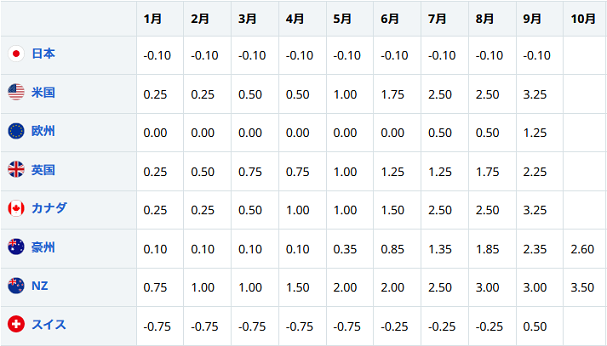

アメリカは今年に入って0.75%の利上げを3回行い、現在アメリカの政策金利は3.25%まで上がっています。今後はこれでインフレが収まっていくかが注目されるポイントとなります。

※消費者物価指数とは商品の価格の平均的な動きを測定したもので、8.3%上昇するということは、物価が比較対象の時より平均的に8.3%上昇したということを表します。ちなみに去年に比べてどれくらい物価が上昇したかを表すのがインフレ率です。インフレ率は物価上昇→企業の業績上昇→社員の給料上昇→消費上昇→物価の上昇の循環を生み出すため、若干プラスになることが望ましいとされています。

金融緩和を続ける日本

一方日本はアベノミクスからずっと大規模な金融緩和を続けており、今後も異次元金融緩和を続ける方針です。9月22日黒田総裁は「2~3年は引き上げるつもりはない。」と言いました。

主要通貨で金利がマイナスなのは日本だけです。スイスもマイナス金利を脱却しました。

エネルギーや食品価格の高騰によって、日本の消費者物価指数は今年に入ってから上がっていき、日銀の目標とする2%を超え2.8%となりました。しかしアメリカの8.3%に比べるとまだ大分低いです。これですと確かに金融引き締めをする理由は無いように見えます。

しかしこれだけ金利差が広がると、当然円が売られ外貨が買われる方向へ向かいます。結果的に145円近くまで円が安くなってしまいました。

日銀の国債保有率と金利を引き上げれない本当の理由

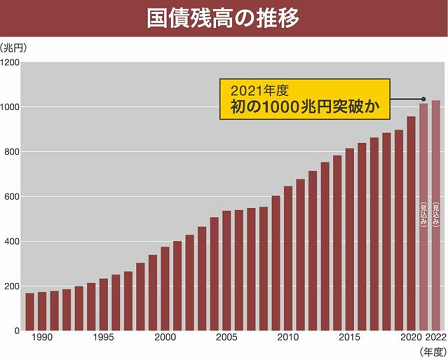

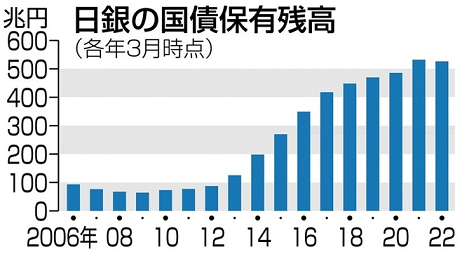

これらは日本国政府の新規国債発行額とその蓄積残高の推移、そして日銀の国債保有残高の推移です。日本国債総発行額は既に1000兆円を突破し、そのうち日銀がその半分以上を担っています。これは財政ファイナンスという禁じ手です。現日銀総裁である黒田東彦は2013年3月に総裁に就任しましたが、アベノミクスの金融緩和を助ける形でどんどん国債の保有率を増やしていったからです。国の借金は現在国民一人当たり一千万円もあります。

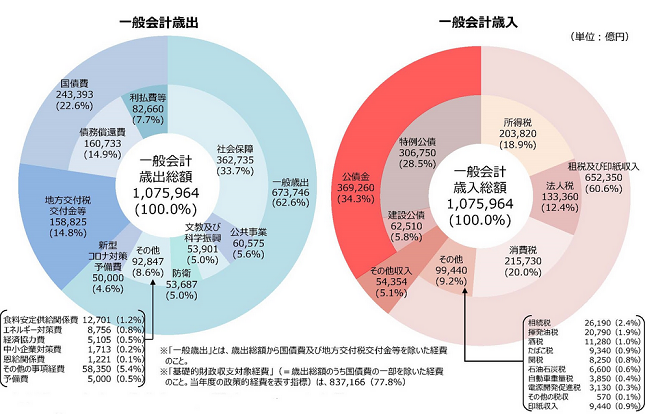

これは令和4年(2022年)の国の一般会計です。注目すべきは国の財政は1/3以上は国債で賄っており、歳出も1/4近くは国債の償還や利払いに充てられているのです。国債は債権であるため、期日がきたら返済しなければならないのです。その間に利子も支払わねばなりません。国債の返還は新規国債で賄っているのです。そうなると問題となるのが利払いで、金利を1%引き上げただけで新規国債に対して年間1%の利払いが増えるることになります。上の例ですと36,9260億円もの利払いになってしまうのです。つまりそれだけで歳出の1/3以上を食いつくしてしまうのです。しかも償還日がくるまで毎年で、次の年も金利が1%ならやはり新規国債に対してもそれがかかるため、利払いが単純計算で倍化していきます。これでは国の財政はすぐに悪化してしまいます。

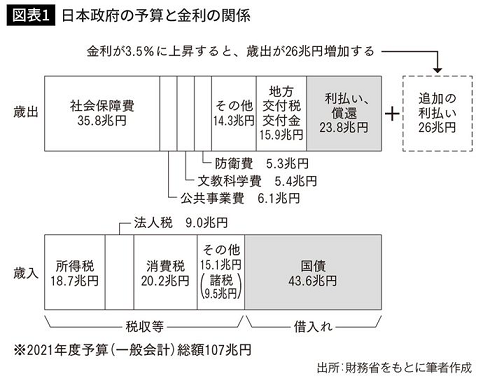

仮に2021年度の予算に対して、金利がアメリカ並みに3.5%まで引き上げたとすると、追加の利払いが26兆円になりこの分は国債で賄うより無く更に円安は加速することが予想されます。そしてこのままの金利だと国の借金は1000兆円ですので、最終的には35兆円までいくことになります。これが故に政府は何としてでも金利を上げたくないのです。

そして国債と金利の関係は逆関係にあり、金利が上がると新規国債の価値が上がるため、今までの国債の価値は落ちることになります。先物取引市場では新規も今までの国債も同条件で扱われるため、金利を上げることで国債の価格が下落してしまうのです。そうなると国債の半分以上を担っている日銀は大きな含み損を出すことになります。期日まで持っていれば償還されるため問題ないのですが、マーケットがこの含み損をバランスシートの著しい棄損で大きなマイナス要因と捉えれば、日銀の信用力は地に落ち、ハイパー円安とハイパーインフレを招く可能性があります。市場は簿価で無く時価に敏感なため、信用力を落とさないためにも日銀もやはり金利を上げたくないのです。

以上の理由で政府の債務を減らさない限り、金利は簡単には上げれないのです。

また民間会社にとっても金利負担が重ければ、利益率の低い業種はたちまち経営が悪化して倒産してしまいます。そして国内では変動金利で住宅ローンを組んでる人が圧倒的に多く、ローンの返済に追われる世帯が増え、ローン破綻者が多発することも考えられます。これらからも日本では安易に金利を引き上げることができず、日銀も量的緩和策を継続せざるを得ない状況となっているのです。

※財政ファイナンスとは中央銀行(通貨発行機関)による国債の引き受けで、要は国債によって市場に出回る金を増やすことです。そうなると通貨の価値は下がっていきます。

世界各国の債務状況を日本と比較してみる

| 国(ランキング順) | 債務残高 | 対GDP比 |

| アメリカ | 約2362兆円 | 104.3% |

| 日本 | 約1300兆円 | 237.1% |

| 中国 | 約744兆円 | 50.6% |

| イタリア | 約302兆円 | 132.2% |

| フランス | 約301兆円 | 98.4% |

| イギリス | 約270兆円 | 86.8% |

| ドイツ | 約268兆円 | 61.7% |

| インド | 約204兆円 | 68.1% |

| ブラジル | 約181兆円 | 87.9% |

| カナダ | 約169兆円 | 89.9% |

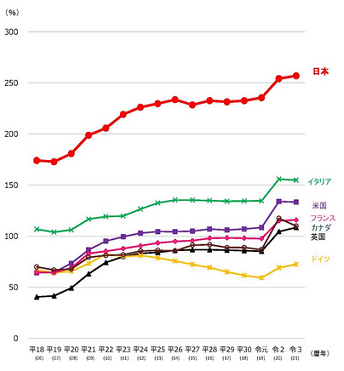

これは財務省が公表している債務残高の対GDP比です。

※GDP(Gross Domestic Product)とは国内総生産のことで、国内で一定期間の間に生産されたモノやサービスの付加価値の合計金額です。GDPの内訳は国民の消費と企業の投資、財政支出、貿易収支(輸出額-輸入額)の合計にあたり、これが高ければ高いほど経済状況がいいことを示し、借金返済能力も高いと言えます。

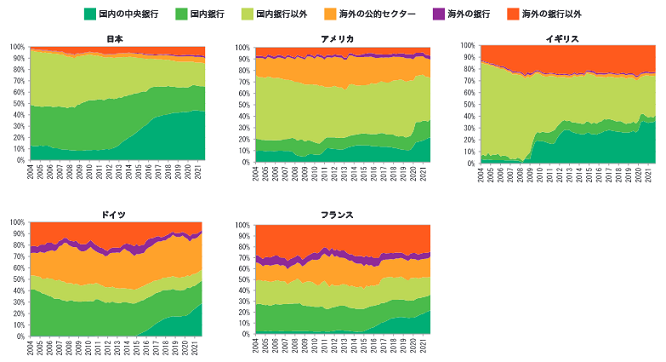

先進5か国の国債保有者の内訳

これらを見ると日本が突出して以上なのが分かります。日本の債務残高はGDP比で200%を超え(その分返済が難しい)、それの50%を日銀が背負っている(お金を新規に発行している)のです。アベノミクスによる異次元の金融緩和が、世界に例を見ない異常な状況を作り上げてしまったと言えます。

それでも日本が財政破綻しない理由

これだけ経済状況の悪い日本が、ギリシアのように財政破綻しないのには理由があります。それは何といっても自国で、通貨(円)と国債を発行できるからです。ギリシアはユーロですのでそういうわけにはいきません。日本はそれに甘えて毎年20兆円もの国債を発行し、その50%を日銀が担うという異常事態に至っていますが、その代償として利上げをできずに円安を受け入れるより無くなっています。

そして日本政府は意外に資産を持っており、非金融783兆円、金融700兆円と、合わせれば負債を返済できるのです。但しこれらは返済に充てられるものではありません。そして日本の対外純資産残高(日本政府・日本企業・個人が海外に持つ資産から、海外での負債を引いたも)は世界一で2021年では411兆円以上です。そして日本の家計の金融資産は1088兆円、企業の金融資産は1253兆円とこれまた国債総額に匹敵します。勿論こられを充てれるものでもありませんが。

よって本気になれば余裕で国債を返済できる潜在能力はあるのです。

2020年末政府の資産

資産…1483兆円(非金融783兆円、金融700兆円)

負債…1411兆円

正味資産…72兆円

政府の為替介入とその効果

2022年9月22日、政府と日本銀行は止まらない円安を食い止めるため、1ドル145円を超えた辺りで、2兆8000億円もの円買いドル売りの為替介入を実施しました。これは過去最大の介入額で、この日は一気に5円以上円高に振れました。しかし効果は一時的で徐々に戻っていき、またもや145円を超えようとしています。しかし再度の為替介入を警戒して145円付近で止まっているような感じもします。政府と日本銀行は一方では金利を抑える方向に(円安にふれるように)、一方では円買い(円高にふれるように)で矛盾しているように見えますが、145円付近から停滞しているところを見るとこの為替介入は一定の効果があったと思います。

今後ドル円相場はどのようになることが予想されるのか

日銀の黒田総裁は「利上げは2~3年は無い。」と言い切りました。しかしアメリカは当面は金融引き締めをするため、このまま何事も無ければ円安がますます進むことが予想されます。日本の貿易収支が赤字なのもそれを後押ししています。問題はどこまで円安が進むかです。大手銀行の支店長代理の方と話せる機会がありましたが、彼は来年は170円くらいまで進み、145~170円くらいのレンジになるのではないかと思っていると言っていました。

私も彼の意見には賛成で、翌年は更に200円まで進むことを予想しています。しかしこれはあくまで何もしなければの話で、政府も日銀も何かしら方向転換を迫られるのではないかと思います。実際200円まで下がってしまったら、輸入品が高騰しすぎて、物価が上がり過ぎ、消費もしにくくなり、働けど働けど貧しい状態になってしまいます。まさに日本が東南アジアのような国になってしまうのです。喜ぶのは外国人観光客と債務の多い日本政府だけだと思います。

こんな未来にしたくないなら、先ずは利上げのできる土台を作ることです。大規模金融緩和を止め、金利をマイナスから0にすることです。そしてYCC(イールドカーブコントロール)も止め、金利は市場に任せることです。欧米の10年債の長期金利が上がっている中、日本だけ日銀が指値オペ(国債の無制限の買い入れ)を実施し金利が上がらないようにするというのは、市場にその分円を増やすだけで、円安をどんどん進行させてしまうことになります。

為替、株式、債券の三大市場は互いに連動し合っている

原理的に無限に通貨を発行できる日銀は、その力を利用して国債の金利は0.25%以上には上がらない状態にしていますが、それは同時に市場の価格形成機能を失わせていることを意味します。つまり現状の日本は、為替、株式、債券という三大市場のうち債券市場がマヒしておりおり、本当の金利がいくらなのか誰にも分からない状態にあり、実際に国債市場では複数営業日連続で取引が成立しないという異常事態が何度も発生しています。そしてその都度日銀が吸収することになります。この債券市場の歪みが為替市場に向かい、極度の円安を招いているのです。

一カ月半で辞任を表明したトラス首相

イギリスのトラス首相が9月下旬に打ち出した、大規模減税策が金融市場の混乱を招き、経済対策の大半は撤回に追い込まれました。そして財務相と内相という2人の重要閣僚が辞任し、10月20日新政権が発足して僅か44日の異例の短さで本人は辞任の意向を示しました。

大規模な減税策を中心とした大型財政支出を行い、財源として国債を大増発するという、新政権の経済政策について市場は疑問視し、為替、債券、株式の全てが売られるというトリプル安を招きました。インフレが進んでいる時に需要を拡大する政策を行えば、インフレが悪化するのは経済学上当然であり、財源に増発した国債を充てれば金利が上昇するのも当然です。少なくとも市場はトラス政権の経済政策には合理性がないと判断したのです。ここで大事なのは、健全な市場はその国の経済政策が合理的であるのかを示すリトマス試験紙としての役割があるということです。イギリスはまだこの機能が健全だったというわけです。

政府と日銀は何をするべきなのか

黒田日銀の2013年から始めた異次元緩和、約500兆円以上の国債の爆買い、約50兆円のETF(株価連動投資信託)買い入れのツケは重く、日本は欧米のような思い切った利上げができない状態にあり、金利差の拡大による円安はどんどん進行しています。アホノミクスを推し進めた彼等の愚策のツケを、なぜ国民が払わねばならないのか甚だ疑問です。政府は一刻も早く世界に逆行する金融緩和を続ける黒田総裁を解任して、アメリカの債権等の海外資産を売り払い、それを国債の償却に充てて、金利を引き上げれる状態まで持っていくより無いと思います。これをしないのは彼等は債務が多いため、円安になってくれた方が都合がよく、その負担を国民に押し付けているのです。岸田総理自体元々経済に疎く、都合のいいことしか聞かない聞く耳を持っており、口ばかりで中身が無い国葬総理ですので早急に辞任して欲しいものですね。今の円安は彼のせいではないですが、皮肉にも彼の能力と国民の支持率は、今の為替相場そのものを表しているのです。10月17日時点で、1ドルが148.69円で、間もなく150円を超えようとしています。